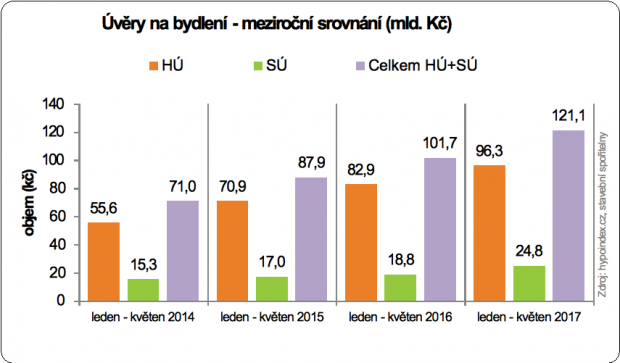

Tuzemské banky poskytly v květnu hypotéky za 21,2 miliardy Kč. V porovnání s loňskem rokem vzrostla suma sjednaných hypoték jen o 2 % (v počtu hypoteční produkce dokonce meziročně poklesla). V součtu od začátku roku však objemově banky rostou o 16 %. Celková suma sjednaných hypoték činí dle statistik serveru hypoindex.cz 96,3 miliardy korun*.

Regulace paradoxně akceleruje zájem o hypotéky

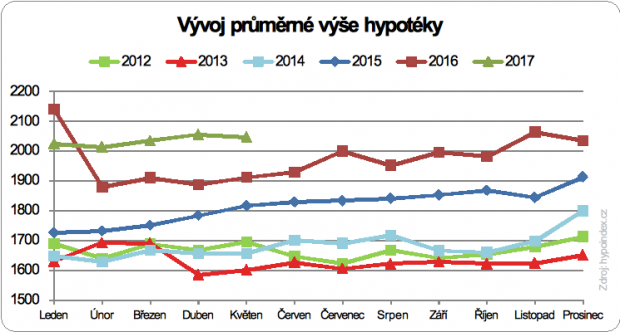

Jednou z hlavních příčin letošního růstu je stoupající průměrná výše úvěru, jenž reflektuje rostoucí ceny nemovitostí. Druhým důležitým faktorem jsou obavy lidí ze zpřísnění podmínek hypotečního financování a snížení dostupnosti vlastního bydlení. Růst cen nemovitostí se totiž pranic nelíbí České národní bance a pokouší se jej chladit prostřednictvím regulace hypoték. Doporučuje bankám poskytovat hypotéky maximálně do 90 % LTV, úvěry mezi 80 – 90 % mohou tvořit jen 15 % produkce a nově připojila doporučení v oblasti posuzování příjmů (LTV = loan to income ratio: poměr mezi výší úvěru a zástavní hodnotou nemovitosti). Velikost dluhů klienta by neměla překročit osminásobek ročního čistého příjmu žadatele (ukazatel označovaný jako Debt to Income, čili DTI) a výše měsíčních splátek všech úvěrů by neměla překročit 40 procent jeho příjmu (ukazatel Debt Service to Income, DSTI).

TIP: Plánujete investici do bydlení? Pomůžeme vám s financováním.

Zastropování maximální výše hypoték na 90 % hodnoty nemovitosti a z toho vyplývající požadavek na alespoň 10% spoluúčast klienta je podle našeho názoru racionální opatření. A i kontextu ostatních evropských zemí se jeví jako umírněné. Nicméně ČNB jde dál a omezuje poskytování hypoték mezi 80 – 90 % LTV a nově doporučuje bankám ještě přísněji sledovat příjmy a výdaje klienta.

„V oblasti financování bydlení se jedná o velké částky a stanovení určitých pravidel je rozhodně na místě. Na druhou stranu si klademe otázku, jestli přílišná regulace není a nebude kontraproduktivní a nezvyšuje riziko, že klienti budou bydlení financovat skrze nebankovní instituce nebo co hůř úvěry v šedé zóně,“ upozorňuje na možná rizika Libor Ostatek, ředitel makléřské společnosti GOLEM FINANCE, která se specializuje na poradenství v oblasti financování bydlení.

Úvěry stavebních spořitelen vyplňují díru na trhu

Stavební spořitelny v květnu poskytly úvěry za 5,5 miliardy Kč. V porovnání s loňským rokem květnový objem vzrostl o 43 % a v součtu od začátku roku jsou na tom stavební spořitelny objemově o třetinu (32 %) lépe než loni. Příčinou objemového růstu úvěrů ze stavebního spoření je především trend vylepšování bydlení a rekonstrukce, pro které je úvěr ze stavebního spoření vhodným nástrojem.

Určitou roli hraje také kombinované financování. Banky mohou poskytovat hypotéky jen do 90 % LTV a úvěry mezi 80 – 90 % zástavní hodnoty jsou objemově regulovány, což má za důsledek jejich zdražení. Kombinace znatelně levnější hypotéky do 80 % LTV a úvěru ze stavebního spoření vyjde zpravidla finančně výrazně lépe, než 90% financování celého záměru prostřednictvím hypotéky.

Tip: Detailnější srovnání na konkrétním případu naleznete v našem článku Hypotéka nebo kombinace hypotéky a stavebka? Co vychází lépe

Kolik stojí hypotéky?

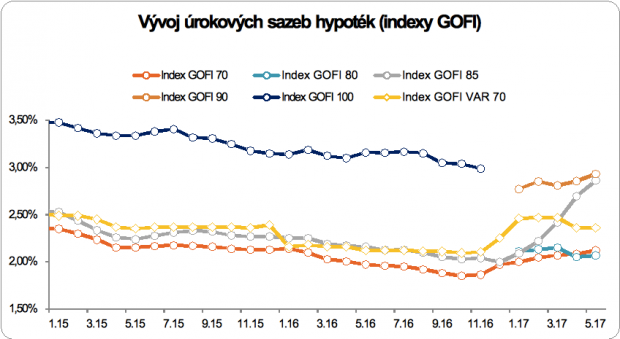

Vývoj hypotečních úrokových sazeb dle parametru LTV ilustruje následující graf, kde je zřetelně vidět prudký nárůst sazeb u úvěrů s 80 a 90procentním LTV. Banky takto skrze cenu totiž regulují příliv nových hypoték s vyšším LTV. Centrální banka si od tohoto opatření slibuje ochlazení poptávky po vlastním bydlení a tím i snížení tlaku na růst ceny.

„Podle našich propočtů, až na výjimky (Praha, Brno) nejsou nijak zásadně nadsazené. Trh je v tuto chvíli potřeba uklidnit, regulátor má obrovský vliv a výrazná intervence (byť jen slovní) urychluje dynamiku růstu, jak cen nemovitostí, tak i zmíněnou „hypoteční mánii“. Regulaci primárně zaměřit na řízení parametru LTV (90 % max), dodefinovat pravidla k LTV nad 80 %. A pokud možno ponechat bankám odpovědnost za úvěrové riziko, tzn. v rovině regulativy zůstat u praxe doporučení,“ uzavírá Libor Ostatek, ředitel GOLEM FINANCE.

*není započtena produkce mBank, Fio banky, Oberbank a WSPK

Zdroj: GOLEM FINANCE, hypoindex.cz

Policie vyráží na koledu. Velikonoční dopravně bezpečnostní akce startuje dnes a končí v pondělí

Policie vyráží na koledu. Velikonoční dopravně bezpečnostní akce startuje dnes a končí v pondělí

„Modrý blesk“ a jeho dějiny: Sedmdesátiny Alpine znamenají oslavy automobilového sportu nejen v Československu

„Modrý blesk“ a jeho dějiny: Sedmdesátiny Alpine znamenají oslavy automobilového sportu nejen v Československu

Desítky tisíc důchodců nakonec ke kardiologovi povinně nemusí, i když chybná vyhláška stále platí

Desítky tisíc důchodců nakonec ke kardiologovi povinně nemusí, i když chybná vyhláška stále platí

Test Škoda Octavia 2.0 TDI: Byla by škoda měnit váš názor

Test Škoda Octavia 2.0 TDI: Byla by škoda měnit váš názor

Nafta se po dvou letech prodává opět za méně než 30 korun za litr

Nafta se po dvou letech prodává opět za méně než 30 korun za litr